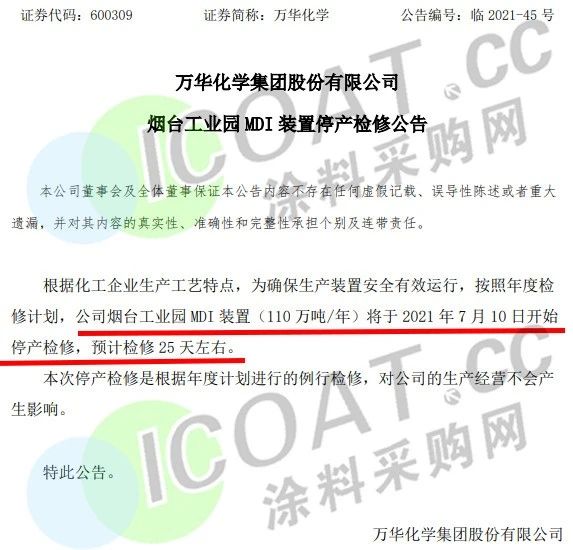

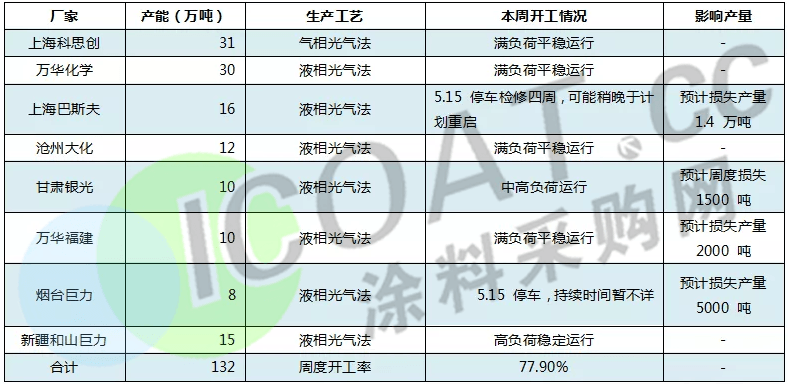

而在此前,化工巨头科思创宣布,其位于德国布伦斯比特的42万吨/年MDI装置,自即日起不可抗力生效。据悉,该MDI装置是在为了8-9月的装置例行检修备货时发生了停车,停车原因系生产系统的意外故障所致。目前尚无法确定此情况会延续多久,但预计将会导致所有MDI产品的供货延迟。

(图源:今日塑价)

此外,科思创位于美国得克萨斯州的年产33万吨的MDI及其它产品,如液碱、Makroblend聚碳酸酯和盐酸(HCl),仍然处于不可抗力中。消息一出,在行业内激起千层浪。7月5日,聚合MDI全国主流市场均价20775元/吨,日涨1775元/吨,月内上涨2775元/吨。目前万华化学聚合MDI报价19600元/吨,纯MDI报价21800元/吨;上海亨斯迈聚合MDI报价20500元/吨,纯MDI报价21800元/吨。这种迅猛的涨势让人猝不及防,那么涨价的原因究竟是什么呢?

巴斯夫、亨斯迈、陶氏停车,MDI出口平均单价创19年以来新高

年初以来,美国MDI装置突遭寒潮,欧洲地区MDI装置多投产时间较长,3-6月份期间荷兰亨斯迈MDI装置多次进行检修,全球多地龙头企业MDI装置处于不可抗力和低负荷运行的装置数量较多。截止6月份,全球约466万吨MDI产能没有处于满开状态,海外的科思创、陶氏、东曹、瑞安等大厂装置检修停产,国内的上海巴斯夫、上海亨斯迈等几十吨MDI装置也处于停车状态。

与此同时,MDI的出口平均单价也在不断提高。5月聚合MDI出口平均单价为2056美元/吨,纯MDI出口平均单价为2696美元/吨,均创19年以来的新高。

如若放在化工行业其他产品身上,货源紧张之下价格上扬或许没有那么夸张,但是放在高技术壁垒,高生产难度的“垄断性”行业,这种情况则会有过之而无不及。据公开资料,MDI产业属于垄断行业,截止2020年底,全球MDI的总产能为899万吨,MDI全球范围内仅有8家供应商,其中万华化学、巴斯夫、科思创、陶氏、亨斯迈这5家巨头的产能占世界总产能90%以上。因此,其中任何一家大厂遭遇不可抗力及检修都会引起全球聚合MDI的供应紧张,进一步引发价格波动。

除了MDI行业外,还有不少产品也是属于高技术壁垒的垄断性行业,行业中的排名靠前的几家龙头企业占据市场份额较大,在市场上中的议价权也较大。

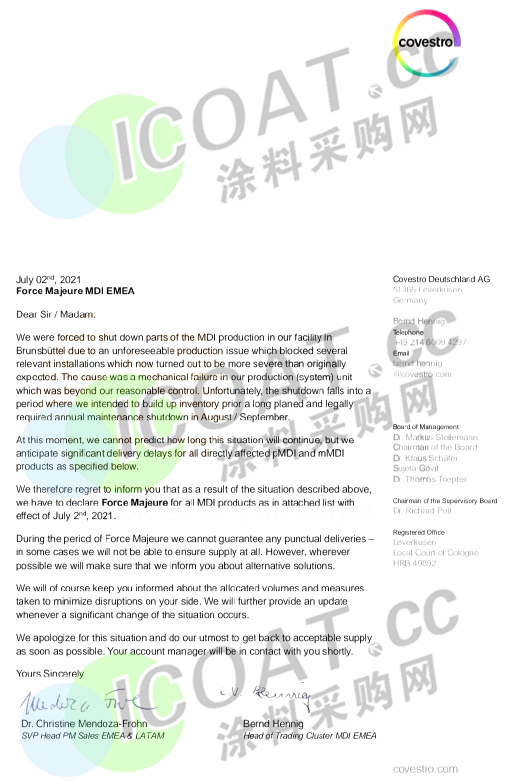

TDI:巴斯夫、科思创、万华、烟台巨力占总产能73%

从全球范围看,TDI仍属于高度垄断行业。截止到2020年底,全球共15家TDI 供应商,共计产能351.8万吨/年。巴斯夫、科思创、万华化学、烟台巨力分别以86、81、65、23万吨/年的产能占据前四席,行业前四名份额占比高达73%。

上半年科思创宣布北美22万吨TDI装置不可抗力,给行业带来了利好消息。目前烟台巨力正在停车,持续时间不详;巴斯夫北美位于路易斯安那州盖斯马年产16万吨TDI装置因2月中极寒天气宣布供应不可抗力,3月装置已恢复生产,5月中旬装置故障再次停车检修,当前不可抗力仍未解除。科思创位于北美Baytown年产22万吨TDI装置于2月中旬受美国极寒天气影响降负应对后供应不可抗力,3月3日装置恢复开工然不可抗力仍未解除,装置保持低负荷运行。多家龙头企业周度损失超过千吨,预计行情仍有上涨预期。

(图源:杨向宏看化工)

钛白粉:特诺、科慕、龙蟒佰利联、venator[原亨斯迈]、康诺斯占总产能58%

在高端氯化法钛白粉方面,我国较为依赖国外进口产品。世界钛白粉总产能约为868.5万吨/年。钛白粉行业产能高度集中,呈现寡头垄断局面,全球钛白粉企业主要集中在特诺(16.82%)、科慕(14.5%)、龙蟒佰利联(11.02%)、venator[原亨斯迈](9.28%)、康诺斯(6.38%)五家企业手中,份额共计占全球产能的58%。

业内消息,龙蟒佰利联、中信钛业预计7月将发布调价通知,各企业也在观望龙头动向,筹备涨价事宜。现厂家报价,金红石型18900-21600元/吨,锐钛型17000-19800元/吨,氯化法21000-22700元/吨。

有机硅:合盛硅业、蓝星集团、张家港基地、新安股份、山东东岳占总产能60.01%

从产能集中度来看,全球有机硅单体呈现垄断竞争的格局,不仅技术壁垒高,资金壁垒也是较高的。全球有机硅单体总产能约553.5万吨/年,主要集中在道康宁、美国迈图、中国蓝星、德国瓦克和日本信越,全球规模最大的五家公司产能约占全球有机硅单体总产能的46%。

今年6月,国内目前最大的工业硅生产企业新疆西部合盛硅业突发事故,年产20万吨密封胶项目997硅氧烷成品包装车间发生火灾,对于市场造成较大影响。目前企业仍未复产,国内DMC市场处于30500-30700元/吨高价位阶段,单体厂目前仍以交付预售订单为主,预计有机硅价格仍有上涨预期。

PTA:恒力石化、荣盛石化、恒逸石化、福化工贸、新凤鸣占总产能71.85%

PTA属于基础大宗商品行业,行业门槛相对较高,对投资需求较大,我国PTA行业基本目前一些企业居寡头地位,能干预市场行情价格。2020年国内产能5062万吨/年,恒力石化1160万吨/年,荣盛石化704万吨/年,恒逸石化883万吨/年,福化工贸450万吨/年,新凤鸣440万吨/年,行业前五名占比71.85%。逸盛石化占国内PTA市场份额40%,是两大上市公司共同出资成立,分别是恒逸石化和荣盛石化。

虹港石化PTA装置于7月检修,整体检修量仍较高。因原料及装置不可抗力,逸盛石化调整7月PTA供应量至50%供应。新装置逸盛新材料投产时间可能在7月中旬,PTA开工率为82.14%,检修产能达到1036.5万吨。千万吨产能受到影响,价格或将走高。

丙烯酸:巴斯夫、陶氏化学、日本触媒、LG化学、阿科玛占总产能58%

全球丙烯酸产能为800万吨,从生产企业来看,全球丙烯酸产能最大的前五家企业分别是巴斯夫、陶氏化学、日本触媒、LG化学、阿科玛。他们的产能占世界总产能百分比分别为19%、13%、11%、8%和7%,行业前五名产能占比达到58%。

己二酸:重庆华峰、神马集团、江苏海力、山东海力、华鲁恒升占总产能77.6%

近年来随着我国环保趋严、市场竞争加剧,行业内缺乏竞争优势的厂商迫于压力停产或减产,行业集中度进一步提高。我国己二酸行业前五名产能占比为77.6%,已形成以重庆华峰(23.5%)、神马集团(28.9%)、江苏海力(11%)、山东海力(8.3%)、华鲁恒升(5.9%)等大型企业为代表的多强寡头垄断格局。

新出口订单指数连续3个月下降,谁将受到首当其冲的影响

综合以上数据不难看出,在MDI、TDI,丙烯酸、PTA、尼龙66等多种处于垄断格局的化工品行业中,行业前几大龙头企业占据市场份额从50%-90%不等,这与产品技术壁垒高、生产难度大、资金门槛高等入门条件苛刻有着密不可分的关联。龙头企业的风吹草动都有可能对整个行业的市场库存和供需关系乃至价格造成影响,何况是不可抗力之下的大比例产能停限产,更会推高全球产品的价格。

那么在化工行业涨势长虹之下,是否众多化工品都在涨价呢?此前涂料采购网曾分析,涨势迅猛的大宗化工品基本属于三大类型:以全球化工巨头为代表的高端原材料企业;化工行业高“垄断性”的产品;国内其他在涨价风潮中跟风上涨的原材料企业。以目前的情况来看,三季度刚开始,巴斯夫、杜邦、陶氏、伊士曼等国际化工巨头的涨价函就纷至沓来,海外疫情反扑和运输难度加大对他们而言反而是价格上涨的利好。而MDI、TDI、PTA等“垄断性”强,技术壁垒高的产品屡遭不可抗力,巨头停限产,带来的是全球市场库存低位,并推升了下游客户的焦虑心态,因此价格的上涨也是毋庸置疑的。而第三类跟风上涨的原材料显然并没有遵循这些优势,跟风上涨的情况自然也就难以维持。

近日国家统计局和物流与采购联合会发布的6月份中国制造业采购经理指数(PMI)为50.9%,比5月回落0.1个百分点,连续3个月回落,但回落幅度明显减小(5月比4月回落0.1个百分点、4月比3月回落0.8个百分点)。6月新出口订单指数回落0.2个百分点至48.1%,已连续三个月下降,出口景气下行趋势明显。从出口订单回落到出口数据回落大概有1~2个季度的滞后,下半年出口增速或将承压,后续出口大概率渐进下行。